「お金を借りたい人」と「お金を投資したい人」を、インターネットを通じて結びつけるサービスをソーシャルレンディングと言います。平成29年9月28日に上場するロードスターキャピタル株式会社が運営する「オーナーズブック(OwnersBook)」やクラウドクレジット株式会社が運営する「クラウドクレジット」など、様々なFintechサービスがリリースされ、現在注目を集めています。

ソーシャルレンディングの特徴は、「 お金を借りたい人」と「お金を投資したい人」をインターネットを活用し、1度の投資が1万円からといった低投資で始められる敷居の低さがあります。これが市場に受け入れられ、既に投資を行なっている投資家や、投資に興味はあるが、リスクと投資額を考えると中々手が出せなかった投資の準顕在層に支持を得ています。

僕自身も不動産投資やソーシャルレンディングの中でも「オーナーズブック(OwnersBook)」で投資を行なっていますが、より知見と経験を深めたいと思い、今回様々なソーシャルレンディングサービスをまとめてみました。

ソーシャルレンディングとは?

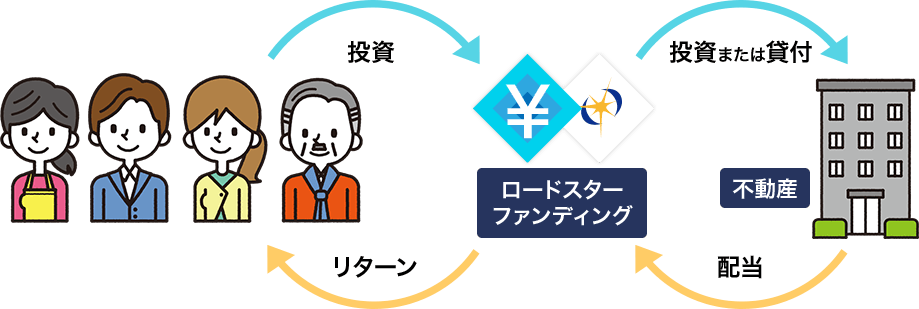

ソーシャルレンディングとは、「お金を借りたい人」と「お金を投資したい人」を、インターネットを通じて結びつけるサービスで、クラウドファンディング(インターネットを通じて不特定多数の一般個人、または法人から資金を集める手段)の仕組みを使って、「オーナーズブック(OwnersBook)」や「クラウドクレジット」などのFintechサービスが誕生しています。

まず、開設している口座数(口座を開設しているソーシャルレンディング事業者数)については、平均数は7個。一番多かった事業者が「maneo」、次いで「クラウドバンク」「ラッキーバンク」という結果となった。また、現在投資中のファンド数は「4~10ファンド」と回答した人が一番多く全体の32.7%となり、11個以上のファンドに投資している人も全体の40.4%に上った。事業者を分散して口座を開設し、複数のファンドに資金を分散させて投資している傾向が見て取れます。

また、クラウドファンディング横断比較サービスクラウドポートによると、クラウドファンディングをされている方の開設している口座数の平均数は7個。

一番多かった事業者が「maneo」、次いで「クラウドバンク」「ラッキーバンク」という結果という結果になっています。その中でも、11個以上のファンドに投資している人が全体の40.4%に上っており、事業者を分散して口座を持ち、分散投資している方が多く見受けられるのがソーシャルレンディングユーザーの特徴の一つかもしれません。

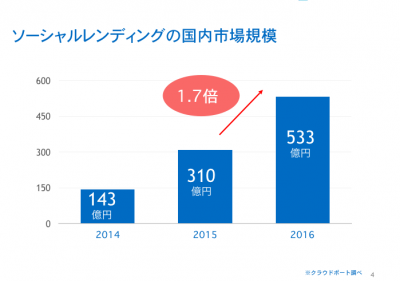

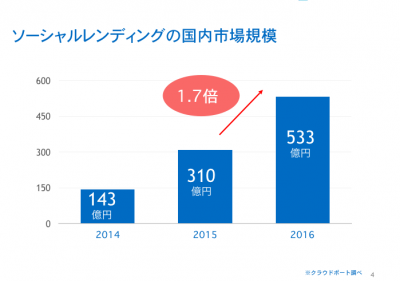

ソーシャルレンディングの市場規模は?

出典:https://www.crowdport.jp/news/1840/

出典:https://www.crowdport.jp/news/1840/

ソーシャルレンディングに特化したニュースサイト「クラウドポート」によると、ソーシャルレンディングの日本国内市場は、

2014年143億円

2015年310億円

2016年533億円

と市場規模は急拡大しています。

ソーシャルレンディングのリスクは?

ソーシャルレンディングのリスクは、具体的にどのようなリスクがあるのでしょうか。

- 元本保証がされない。

- 信託保全がされない。

- 元本一括償還型が大半のため、投資した資金の流動性が低い。

- 投資している対象企業の詳細が不透明。

大きくは上記4つになります。

元本保証がされない。

日本でのソーシャルレンディングは、個人より集めた小口の資金を大口化し、借りて企業に融資する仕組みになります。そのため、借り手企業が債務を果たせない場合は貸し倒れとなります。このリスクを回避するために、ほとんどのソーシャルレンディングは担保や保証を設定することにより、元本割れのリスクを回避しています。

しかしながら、担保割れや保証人の破産等で資金が回収できないリスクがあるので、そこは理解しておくべき点です。

ソーシャルレンディングで投資をする際は、そもそも担保物件などがあるのか。担保物件の抵当権は第一なのか。第二なのか。担保物件などの資産価値は正しく評価されているのか。投資先企業の経営の健全性はどうなのか。こういったところをしっかり目利きして、投資をすることで、自分自身でもリスクを回避することができます。

信託保全がされない。

信託保全とは、ソーシャルレンディング事業者が投資家から預かった資産を顧客資産の保護を目的に、信託銀行などの外部機関に預けることを言います。これによって、仮にソーシャルレンディング事業者が破綻しても、顧客資産の安全が保証される訳ですが…。

株式、投資信託などの金融商品を証券会社の口座で運用する場合は、それらの投資商品と預託金は顧客個人のものなので、分別管理・信託保全されます。しかしながら、ソーシャルレンディングのほとんどは金融商品と同様に預託金は顧客個人のものであるにも関わらず、信託保全が設けられておらず、分別管理(分別管理されていると、仮にソーシャルレンディング事業者が倒産しても、資金は貸し倒れしない)されているだけです。そのため元本保証の代わりになるような担保があるかどうか。ここに着目して投資しましょう。

元本一括償還型が大半のため、投資した資金の流動性が低い。

元本一括償還型とは、ソーシャルレンディングを通して投資(貸し付ける)した資金の元本が投資家に戻ってくる際、償還日(投資した資金の元本と利息が戻ってくる日)までその資金の出し入れができないため、すぐに投資した資金を手元に戻したい場合、それらが困難になります。償還日は概ね6ヶ月〜24ヶ月程度で設定されているものがほとんどですが、ソーシャルレンヂングの場合は、一旦投資をすると、償還日まではすぐに現金化できないというリスクを抱えているので、あくまでも日々の生活費ではなく、余剰資金を投資するように心がけることが大切です。

投資している対象企業の詳細が不透明。

ソーシャルレンディングには、「貸付先の社名などの詳細を開示できない」というルールが存在します。そのため、貸付先が具体的にどのような会社かわからず、業種や直近3年の業績は黒字なのか、赤字なのかといった大雑把な部分しか公表されていません。そのため、貸付先の目利きはしづらく、その他の担保状況などを入念に目利きすることが大切です。

また、ソーシャルレンディング事業者自体に業務改善命令が出た例もあるので、事業者選びには注意が必要です。

ソーシャルレンディングの税金は?

ソーシャルレンディングの場合、株式の売買益や不動産の売買益とは異なり、その所得は「雑所得」に該当します。

そのため、給与所得と合わせて、税金を納める必要があります。

詳細に関しては、クラウドポートのこちらの記事を参考にしていただければ幸いです。

【比較】おすすめのソーシャルレンディングは?利回りは?

ソーシャルレンディング全体の利回りは約4%〜約15%になりますが、こちらでは、おすすめのソーシャルレンディンサービスや、各々の利回りについてご紹介いたします。

【投資実行中】オーナーズブック(Ownersbook)

出典:https://www.ownersbook.jp/

出典:https://www.ownersbook.jp/

オーナーズブック(OwnersBook)とは?

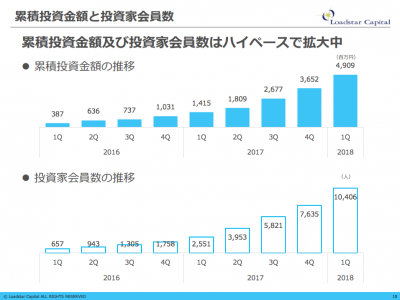

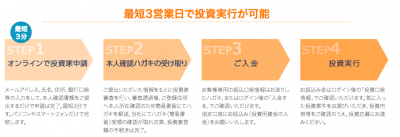

オーナーズブック(OwnersBook)はロードスターキャピタル株式会社が運営する「ソーシャルトレーディング」で、最低投資金額は1万円から可能なクラウドファンディングサービスになります。4半期に1回、利回りが分配される仕組みになっており、運用利回りは4.8%〜14.5%になっています。

ソーシャルレンディングでは5%前後の平均利回りで、2018年1月に登録したエクイティ型不動産投資商品は6%〜10%の平均利回りを目指しています。

| 名目 |

詳細 |

| 運営会社 |

ロードスターキャピタル株式会社 |

| 資本金 |

5億4,955万円(資本準備金とあわせて10億8,910万円 |

| 運用利回り |

4.8% 〜 14.5%(運用実績を参照) |

| 最低投資金額 |

1万円 |

| 運用期間 |

6ヶ月 〜 24ヶ月 |

| 分配方式 |

4半期分配方式 |

| 預託金口座 |

あり |

| 口座開設費 |

無料 |

| 口座維持費 |

無料 |

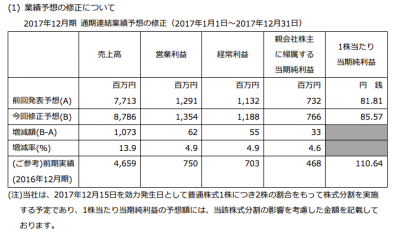

平成29年9月28日には、東証マザーズへの上場しています。

オーナーズブック(OwnersBook)の特徴は?

1.不動産投資ローン(シニアローン/メザニンローン)を活用したクラウドファンディング

オーナーズブック(OwnersBook)は、シニアローンとメザニンローンを組み合わせた不動産担保ローンをクラウドファンディングで一般の投資家から、最低1万円からの投資で資金調達を行い、そのお金を事業者へ貸し出す仕組みになっています。

シニアローンとは、通常の不動産担保ローンのことで、メザニンローンとは、自己資金と通常のローンであるシニアローンでは、調達額が足りない場合、そのGAPの金額に対して融資がメザニンローンになります。

2.償還日が早まり、当初の利回りを上回る配当を得られることがある。

オーナーズブック(OwnersBook)の場合、償還日が決まっており、4半期に1度投資した額から数%の利回り配当を得る仕組みですが、償還日前に投資した資金が償還され、当時の利回りを上回り、10数%になることがあります。

3.配当が4半期単位

投資した資金の利回りが償還日に一括で利回りと共に戻ってくる仕組みではなく、4半期単位で配当がもらえる仕組みになっています。

オーナーズブック(OwnersBook)の期待利回りは?

オーナーズブック(OwnersBook)の期待利回りは4.8%〜14.5%で、ミドルリスクミドルリターンの投資になっています。こちらは現在投資実行中なので、気になる方は関連記事をご参照ください。

>>> URL:https://www.ownersbook.jp/lp/index2/ <<<

関連記事1:オーナーズブック(OwnersBook)の口コミ・評判は!?1万円からできる不動産投資の魅力とは

関連記事2:オーナーズブック(ownersbook)の利回りはどうなのか。

関連記事3:オーナーズブック(ownersbook)って怪しいの!?どんなリスクが存在する?

クラウドクレジット

出典:https://crowdcredit.jp/

出典:https://crowdcredit.jp/

クラウドクレジットとは?

クラウドクレジット株式会社は、世界の新興国向けに特化したソーシャルレンディングサービス「クラウドクレジット」を提供しています。2016年12月には登録ユーザー数が2500人を突破しており、累計投資額は4,000,000,000円(2017年9月現在)を超えています。

新興国では高い経済成長率を記録している一方で、豊富な資金需要に対して市場の供給が追いついていないという現状がある中、クラウドファンディングの仕組みを活用し、この課題解決に挑んでいます。

クラウドクレジットの特徴は?

1.世界の新興国に特化したソーシャルレンディングサービス

投資対象国は、エストニア、スロバキア、フィンランド、南アフリカ、ペルー、ブラジル、チリ、コロンビア、メキシコなどの世界の新興国に1万円から投資が可能になっています。

仕組みとしては、これら世界の新興国の案件を扱う海外のファンドと連携し、世界の新興国への貸付を行います。案件によっては為替ヘッジを行うことで、為替の影響を最小限に抑えるといった商品もあります。担保と保証はクラウドクレジットが貸付している提携事業者が行うスキームになっています。

2.株主は伊藤忠商事

株主には伊藤忠商事株式会社、マネックスベンチャーズ株式会社など、名だたる企業が名を連ねています。

3.最小投資額は1万円〜

採用投資額は1万円から可能なため、投資初心者の方でも、リスクを最小限に抑えて、投資することができます。

クラウドクレジットの期待利回りは?

クラウドクレジットの期待利回りは、4.7%〜14.7%になり、運用期間は7ヶ月から48ヶ月になります。

>>> URL:https://crowdcredit.jp/ <<<

トラストレンディング

出典:https://www.trust-lending.net/c010_home/v030fundlist

出典:https://www.trust-lending.net/c010_home/v030fundlist

トラストレンディングとは?

2004年創業のエーアイトラスト株式会社が運営する「トラストレンディング」は、不動産担保の事業性ローンを中心に扱っているソーシャルレンディングサービスになります。もともと不動産や債権を担保に企業への融資を行っており、ソーシャルレンディングサービスに関しては、2015年10月よりスタートしています。

最低投資額は10万円からと他のソーシャルレンディグに比べると、少しハードルが高めに設定されています。

トラストレンディングの特徴は?

1.担保不動産は流動性の高い一等地

複数の貸付債権でファンドが構成されており、担保不動産は流動性の高い一等地が中心になります。累計貸付高は、2,421,600,000円(2017年9月現在)になります。

2.預託口座がなく、倒産リスクを回避

トラストレンディングの場合、案件の出資額を振り込み、利払いや元金は改めて投資家の口座に振込むという形式で投資資金を管理しています。そのため、サービス会社が万が一倒産することがあっても、資金を失うリスクがありません。

3.融資の実績が長く、審査や運用に関しては一定の信頼がおける

2004年創業のエーアイトラスト株式会社は、10年以上に渡り融資の実績があるため、貸付先の審査やファンドの運用といった点においては、事業実績が長い分、信頼がおけるといっていいのではないでしょうか。

トラストレンディングの期待利回りは?

トラストレディングの期待利回りは4%〜12%で、運用期間は3ヶ月〜24ヶ月になります。投資案件一覧をみてみると、10%前後の案件が多い印象です。

>>> URL:https://www.trust-lending.net/ <<<

クラウドバンク

出典:https://www.lucky-bank.jp/campaign2

出典:https://www.lucky-bank.jp/campaign2

クラウドバンクとは?

クラウドバンクとは、ラッキーバンク・インベストメント株式会社が運営するクラウドファンディングサービスになります。2014年12月にスタートしたクラウドバンクですが、2017年3月時点での取扱い高は、約83億円と急成長を続けています。

クラウドバンクの特徴は?

1.全案件不動産担保付き

投資をする上で、投資した元本に対するリスクは最も投資家として気になる部分ですが、クラウドバンクの場合は、全案件に不動産担保が付いているため、仮に案件の投資先企業が焦げ付いてしまったとしても、担保にしている不動産を売却することで、元本が戻って来る可能性が高く、低リスクの設計になっています。

2.数万円から投資ができる

出典:https://www.lucky-bank.jp/campaign2

出典:https://www.lucky-bank.jp/campaign2

オーナーズブック(Ownersbook)の場合、どの案件に対しても1万円から投資が可能になっていますが、クラウドバンクの場合は、案件ごとに最低投資額が決まっており、数万円から投資できるのが特徴の一つになっています。

3.口座の管理費や手数料は0円

口座の開設費、維持・管理費、手数料は一切かからないため、気軽に投資を始めることができます。

クラウドバンクの期待利回りは?

期待利回りは6%から10%で、利回りは毎月分配される方式になります。

>>URL:https://crowdbank.jp/lp/<<

SBIソーシャルレンディングとは?

SBIソーシャルレンディングはSBIグループのソーシャルレンディングになります。SBIソーシャルレンディングは、業界唯一の総合金融グループに属した信頼性の高い企業であり、2008年に設立された会社になります。また、全案件担保付きで、高い審査基準を設けているので、もっとも信頼性の高いソーシャルレンディングの一つと言えるのではないでしょうか。

SBIソーシャルレンディングの特徴は?

1.不動産を担保に高い審査基準を設けている。

SBIソーシャルレンディングでは、貸し付ける際、不動産に抵当権を設定した上で、担保不動産評価額の70%を上限として金額を貸し付ける事業を行なっています。その中でも、SBIソーシャルレンディング独自の審査基準を設けています。

<SBIソーシャルレンディングの貸し付け審査基準>

- 資本金5,000万円以上

- 直近6年間の累積貸し倒れ件数2件以内、且つ2,000万円以内

- 過払い債務なし

- 貸金業の業歴7年以上

2.1万円からの投資が可能。

ソーシャルレンディングの魅力の一つと言えば、投資額の低さですが、SBIソーシャルレンディングは、1万円からの投資が可能になっています。

3.貸し倒れ件数0%

厳格な審査基準とリスク回避の仕組みによって、今までの貸し倒れ件数は0%で、安心して投資ができます。

SBIソーシャルレンディングの期待利回りは?

SBIソーシャルレンディングの期待利回りは3.2%〜10%と決して高くありませんが、厳格な審査基準により、今まで貸し倒れはなく、安定運用が可能になっています。

ただし、口座管理手数料や入金手数料はあるので、そこは他のソーシャルレンディングと比べて、デメリットと言えるのではないでしょうか。

>>> URL:https://www.sbi-sociallending.jp/lp/index01/ <<<

<<<

maneo(マネオ)

出典:https://www.maneo.jp/

出典:https://www.maneo.jp/

maneo(マネオ)とは?

maneo(マネオ)は日本で初めてソーシャルレンディングをスタートさせたmaneoマーケット株式会社が運営するソーシャルレンディングサービス。国内では、ソーシャルレンディング市場の50%以上のシェアを誇り、ユーザー数も国内でトップになります。

また、GMOクリック証券からもmaneo(マネオ)に投資することができます。

maneo(マネオ)の特徴は?

1.ソーシャルレンディング業界トップの実績

maneo(マネオ)は創立から9年が経ち、日本でソーシャルレンディングを初めてサービス提供した会社です。ユーザー数(40,000人以上)、市場のシェア率はトップの規模を誇り、多くのユーザーに支持されています。また、成立ローン総額は900億円を超えています。

2.成約手数料、事務手数料などは一切発生しない。

maneo(マネオ)は投資口座を開設すると、投資口座内での投資実行や分配金入金に、振込手数料は一切かかりません。

3.少額からの投資が可能。

maneo(マネオ)の場合、投資案件によって、最低投資額が異なるのが特徴の一つですが、その投資額は3万円程度から可能なので、少額から投資できるのも一つの特徴と言えるでしょう。

maneo(マネオ)の期待利回りは?

maneo(マネオ)の期待利回りは5%〜8%程度で、ソーシャルレンディング全体でみると、平均的な利回りと言えるでしょう。また、投資期間も数ヶ月から24ヶ月程度のものが多く、こちらも平均的と言えるでしょう。

>>> URL:https://www.maneo.jp/ <<<

まとめ

いかがでしたか。ソーシャルレンディングの利回りは4%〜14%のものが多く、投資案件も1万円から可能で敷居が低い投資になりますが、全ての投資につきまとうのは、元本割れといった「リスク」。

ソーシャルレンディングを取り扱う会社では、累計の投資総額や過去の毀損案件数などを掲載しているので、利回りだけではなく、リスクも比較した上で、自分にあったソーシャルレンディング投資をみつけてはいかがでしょうか。

投資はリターンだけではなく、必ず「リスク」があるので、この「リスク」を自分自身で理解した上で、投資を行なわないと、痛い目に合うので、気をつけましょう。

最近では、投資家がベンチャー企業にオンラインで少額投資ができる【エメラダ・エクイティ】などがあります。

他に「ファンディーノ」、「LCレンディング」、「グリーンインフラレンディング」、「ガイアファンディング」、「クラウドリース」、「さくらソーシャルレンディング」「クラウドバンク」、沖縄の不動産に投資できる【PocketFunding】などのソーシャルレンディングサービスがあるので、こちらで順次ご紹介していきたいと思います。